ブックマークの登録をお願いします。

#### おすすめサイトまとめこちらのリンクには、それぞれアフリエイトが貼っております。

- ご賛同頂ける方はぜひ、アフリエイト宜しくお願い致します。

投資初心者でビンボーリーマンの私が、お小遣いUPのためにNISA枠を使ってどの銘柄に投資しているかを毎日公開していきます。ここで、私のポートフォリオが増えていれば、少なからず長期投資を始めることで同じように資産形成が可能だと考えます。短期売買はおすすめしてませんので長期投資目線で10年、20年と頑張ってゆきましょう。将来の価値あるお小遣いの為!!

私は毎月お小遣いを節約して、できるだけ投資に回すようにしています。終身雇用の時代が終わりを迎えている今、私のような不器用な人間にとって、スキルを活かして生き残ることは簡単ではありません。しかしながら、私は決めたことを粛々と実行し、少しずつでも確実に目標に向かっていきたいと思っています。

私は楽天証券とCONECTとSBI証券の証券会社を利用していますが、投資信託の評価額を公開するだけでなく、時々配当金の連絡もしていきます。毎月19日にはお小遣いの報告を行う予定です。

投資は夢や希望を持って少しずつ実践していくものだと思っています。たとえコーヒー1杯分のお金でも、気になる銘柄に投資してその成長を見守ることができるのはとても魅力的です。また、その銘柄から配当金が手に入れば、それをさらに投資をし拡大するもよし、日々の生活に使うも良し選択の自由が手に出来ます。

私のポリシーは、「夢ある貯蓄を一緒に実践すること」です。 https://www.connect-sec.co.jp/fr/?in=NKVFBGASCONNECTで口座開設時に「招待コード:NKVFBGAS」を入力すると、500円がもらえます。

また、cheer証券も株式への変更ができるアプリです。 簡単で且つ便利です。そして毎日クイズに答える事で米国株が手に入ります。 詳しくは、http://www.turtlefly-tys.com で「ポイント運用」を検索してみてください。

最近はSBI証券の方が色々な銘柄が買えるため、今から投資を始める人はSBI証券の方がやりやすいかもしれません。手数料も楽天とSBIは無料となっております。 しかし、私は楽天証券の使いやすさが好きです。 ただし、何よりも重要なことは、できるだけ早く投資を始め、コツコツと積み立てていくことです。 証券会社は何社保有でも構いませんので、自分に合った会社を探してみてください。 まずは口座開設!!ちょっと使ってみて比較することをお勧めします。注意点はNISA枠は一社のみということなので注意が必要です。

投資におけるタイミングを狙うための指標として、VIX指数についてお話します。

VIX指数は、S&P500指数の将来のボラティリティを予測する指標で、市場の不安定性を測ることができます。VIX指数が高いほど市場は不安定になるため、投資のタイミングを狙う上での指標として役立ちます。

また、VIX指数の値に応じて、

10~20⇒適正数値 30前後⇒警戒状態 40以上⇒パニック状態 ご参考までに「SMBC日興証券」さんの用語集を引用します。VIX指数とはhttps://www.smbcnikko.co.jp/terms/eng/v/E0063.html

ただし、投資には自己責任が必要であり、多くの要因によって再現性が低くなる可能性があるため、良く調べてから実施することが大切です。

今後の投資に役立てていただけると幸いです!

≪雑感≫

《日経平均株価 50,323.91円 -0.10% -52.62円》

《騰落銘柄数 上昇:82銘柄 下落:142銘柄 変わらず:1銘柄》

《11/18決算企業は0社です》

💹 【11/18公開】私のポートフォリオと市場のリアル!昨日の急落とその背景を徹底解説します

皆さん、こんにちは!昨日11月17日の市場は、特に日本株にとって厳しい一日となりました。

このブログでは、私の最新のポートフォリオ状況と、その変動の背景にある経済指標、そして今後の見通しについて詳しくお伝えしていきます。

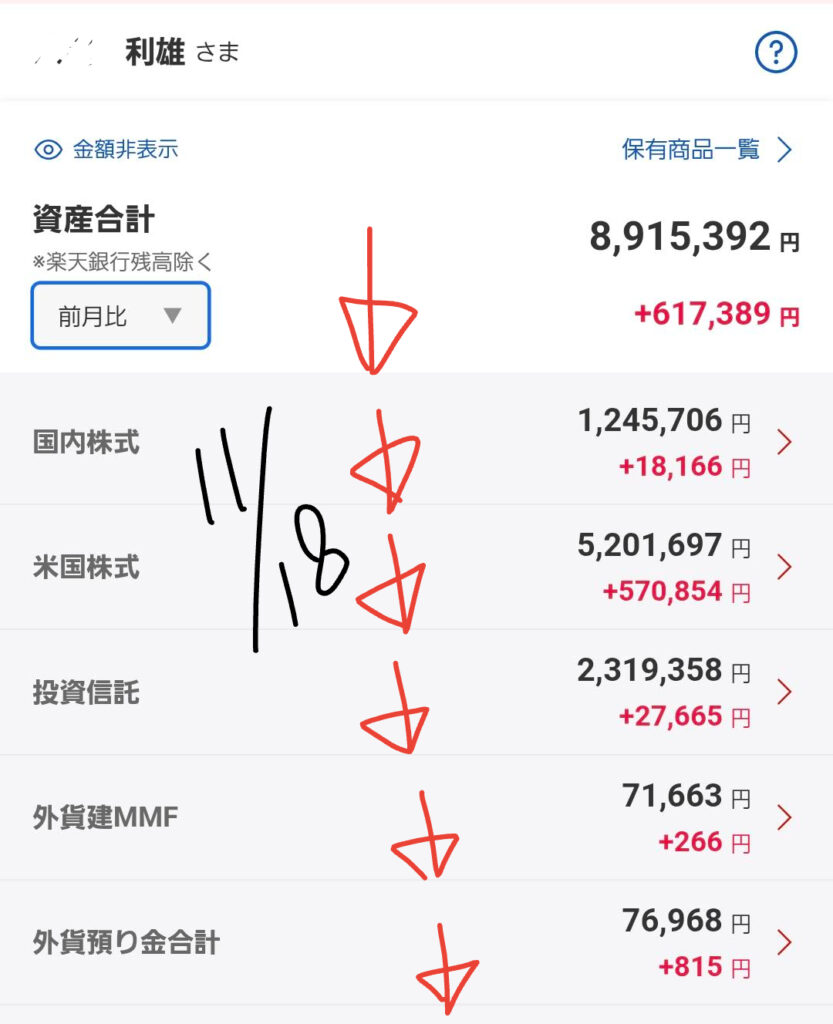

📊 私のポートフォリオ最新状況(11/18時点)

まず、私の資産状況を見ていきましょう。

| 項目 | 資産評価額 | 前日比 | 評価損益 |

| 資産合計 | 8,915,392 円 | -26,398 円 | +2,226,632 円 |

| 国内株式 | 1,245,706 円 | 0 円 | +177,374 円 |

| 米国株式 | 5,201,697 円 | -8,767 円 | +1,639,523 円 |

| 投資信託 | 2,319,358 円 | -17,467 円 | +410,327 円 |

| 外貨建MMF | 71,663 円 | -79 円 | -592 円 |

| 外貨預り金合計 | 76,968 円 | -85 円 | – |

※楽天証券のデータ(11/18)をベースとし、SBI証券・大和コネクト証券の資産も合算しています。

📉 昨日の市場と資産の変化(前日比)

前日比で見た私のポートフォリオの動きは、以下のようになりました。

- 資産合計: -26,398 円(⬇️ 減少)

- 国内株式: 0 円(➡︎ 横ばい)

- 米国株式: -8,767 円(⬇️ 減少)

- 投資信託: -17,467 円(⬇️ 減少)

総資産は前日比で約2.6万円の減少となりました。特に国内株式は前日比0円でしたが、これは楽天証券での取引がないためで、市場全体は大きく下落しています(後述)。米国の投資信託や株式が下落したことが、資産全体を押し下げる要因となりました。

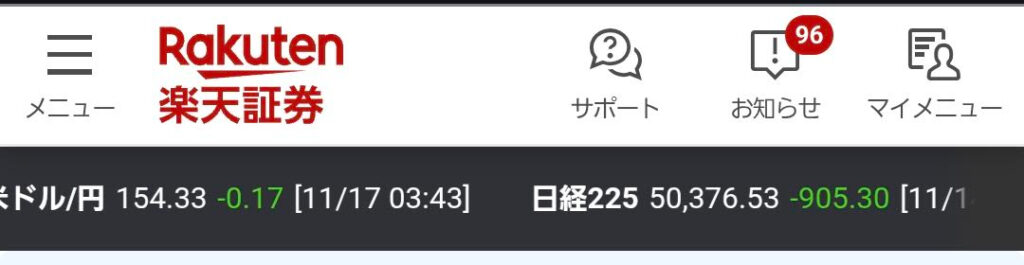

📅 11月17日の市場を動かした経済指標

なぜ昨日、私のポートフォリオが減少傾向になったのか?それは17日に発表された主要国の経済指標が大きく影響しています。特に、日本のGDP速報値の悪化が市場に衝撃を与えました。

🇯🇵 日本 (Japan) の状況

| 指標名 | 結果 | 前回比・予想比 | 私の解説 |

| 7-9月期 四半期実質国内総生産 (GDP、年率換算) | -1.8% | 前回(2.2%)より⬇️ 悪化 | 予想の-2.4%よりは良かったものの、前回からマイナス成長に転じました。これは景気の勢いが失速していることを示し、日経平均株価が大きく下落する主因となりました。(楽天証券の画像からも日経225が**-905.30円**と大幅に下落していることが分かります) |

| 9月 鉱工業生産 (前月比) | 2.6% | 前回(2.2%)より⬆️ 改善 | GDPとは対照的に、製造業の生産活動は引き続き好調でした。このギャップが、日本経済の先行きを複雑にしています。 |

🇺🇸 米国 (USA) の状況

| 指標名 | 結果 | 前回比・予想比 | 私の解説 |

| 11月 ニューヨーク連銀製造業景気指数 | 18.7 | 予想(6.7)より⬆️ 大幅改善 | 市場予想を遥かに上回る大幅な改善となり、米国経済の強さが改めて確認されました。これにより、FRB(米中央銀行)が今後も利下げを急がない、という観測が強まり、金利上昇懸念から株価がやや伸び悩む要因となりました。 |

🇨🇦 カナダ (Canada) の状況

| 指標名 | 結果 | 前回比・予想比 | 私の解説 |

| 10月 消費者物価指数 (CPI) (前年同月比) | 2.2% | 前回(2.4%)より⬇️ 鈍化 | インフレ圧力が落ち着いていることが確認されました。これはカナダ銀行にとって利上げを停止しやすい材料となります。 |

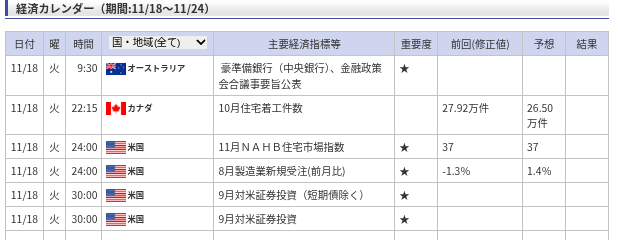

🔮 今後の見通しと注目すべきポイント(11/18)

昨日の市場の動きと、本日11月18日に予定されている経済指標を踏まえ、今後の見通しと、皆さんが注目すべきポイントを解説します。

1. 日本株の動向 (注目度: 高)

日本のGDPがマイナス成長に転じたことで、景気への警戒感が強まっています。

- 今日の見通し: 昨日の大幅下落を受け、買い戻しの動きが出る可能性もありますが、GDPの悪化というファンダメンタルズの悪材料が残るため、本格的な上昇には繋がりにくいかもしれません。

- 私の方針: 日本株は評価損益がプラス(+17万円以上)ですが、成長性の高い米国株、投資信託を主軸とする私の戦略は変更しません。個別株の動向を注視し、安くなった優良株があれば検討する程度に留めます。

2. 米国市場と金利の動向 (注目度: 最重要)

米国は製造業の指標が絶好調でした。景気が強すぎると、**「FRBはまだ金融引き締めを続けるのではないか?」**という懸念につながりやすいです。

- VIX指数の状況: 恐怖指数とも呼ばれるVIX指数は、14日時点で19.83と、前日の終値20.00から⬇️ やや低下しています。20付近は警戒水準ですが、極端なパニック状態ではないことを示しています。

- 今日の注目指標(24:00):

- 11月 NAHB 住宅市場指数: 前回・予想ともに37です。住宅市場の景況感を示し、米国景気の強さを測る上で重要です。

- 8月 製造業新規受注 (前月比): 予想は**1.4%**で前回(-1.3%)からの回復が見込まれています。予想通りの回復となれば、米国株にはポジティブな影響があるでしょう。

- 私の方針: 米国株の評価損益は**+160万円以上とポートフォリオの核です。短期的には金利動向に左右されますが、私は長期的な成長を信じてホールド**を続けます。

3. 仮想通貨市場 (注目度: 中)

昨日はビットコイン、イーサリアムなど主要な仮想通貨は全面安の展開でした。

- ビットコイン/円: -2.19%(⬇️ 下落)

- イーサリアム/円: -2.46%(⬇️ 下落)

- ソラナ/円: -4.59%(⬇️ 大幅下落)

これは、リスク資産全般に対する警戒感や、米国金利の上昇懸念などから、利益確定売りが出た可能性が高いです。

- 私の方針: 私は現在、仮想通貨をポートフォリオに組み入れていませんが、市場の大きなトレンドを把握するため、引き続き動向をチェックしていきます。

🔑 まとめ:リアルな状況から学ぶ

昨日は日本のGDPという大きな悪材料が出ましたが、私は長期投資を基本としているため、一日の資産減少には一喜一憂しません。

- 重要なのは、減少した理由(GDPの悪化、米国製造業の強さ)を理解することです。

- 米国株や投資信託が主軸であるため、長期的な成長見通しは変わりません。

皆さんにも、日々の変動に惑わされず、経済指標の背景を理解し、ご自身の投資戦略を再確認するきっかけとしていただければ幸いです。

一緒に市場の動きを学び、資産形成を続けていきましょう!

≪経済カレンダー≫

≪結果より≫

経済指標の国別まとめと解説 (2025年11月17日)

🇯🇵 日本 (Japan)

| 指標名 | 発表時刻 | 前回 (市場予想) | 結果 | トレンド | 解説 |

| 7-9月期 四半期実質国内総生産 (GDP、速報値) (年率換算) | 8:50 | 2.2% (2.3%) | -1.8% | ⬇️ 悪化 | 景気後退懸念: 予想の-2.4%からは上回ったものの、前回の2.2%から大きくマイナス成長に転じました。これは、個人消費の低迷や在庫調整の動きが影響したと見られ、日本経済が減速していることを示唆しています。 |

| 7-9月期 四半期実質国内総生産 (GDP、速報値) (前期比) | 8:50 | 0.5% (0.6%) | -0.4% | ⬇️ 悪化 | 前期比もマイナス: 成長率は前回からマイナスとなり、**2四半期連続のマイナス成長(テクニカル・リセッション)**は免れましたが、景気の勢いが失われていることが確認されました。 |

| 9月 鉱工業生産・確報値 (前月比) | 13:30 | 2.2% | 2.6% | ⬆️ 改善 | 生産活動は堅調: 速報値からさらに上方修正され、製造業の生産活動が回復基調にあることを示しました。 |

| 9月 鉱工業生産・確報値 (前年同月比) | 13:30 | 3.4% | 3.8% | ⬆️ 改善 | 年次でも加速: 前年比でも改善が見られ、国内および外需の回復が生産を後押ししている様子がうかがえます。 |

| 9月 設備稼働率 (前月比) | 13:30 | -2.3% | 2.5% | ⬆️ 改善 | 稼働率が回復: 鉱工業生産の改善と連動し、製造業の生産設備がより高い水準で活用されていることを示しています。これは、今後の設備投資につながる可能性があります。 |

🇨🇦 カナダ (Canada)

| 指標名 | 発表時刻 | 前回 (市場予想) | 結果 | トレンド | 解説 |

| 9月 対カナダ証券投資額 | 22:30 | 259.2億カナダドル (236.1億カナダドル) | 313.2億カナダドル | ⬆️ 増加 | 海外からの投資増加: 前回を大幅に上回る結果となり、海外投資家がカナダの債券や株式などの証券への投資を増やしていることを示します。これはカナダドルの安定要因となり得ます。 |

| 10月 消費者物価指数 (CPI) (前月比) | 22:30 | 0.1% | 0.2% | ➡︎ 予想通り | インフレ加速は限定的: 前回から微増しましたが、市場予想通りに着地。インフレの加速は限定的であることを示し、カナダ銀行の金融政策に大きな影響は与えにくい結果です。 |

| 10月 消費者物価指数 (CPI) (前年同月比) | 22:30 | 2.4% | 2.2% | ⬇️ 鈍化 | インフレの鈍化傾向: 前回から鈍化し、市場予想とも一致しました。引き続きインフレが抑制されている状況を示しており、利上げ観測を後退させる可能性があります。 |

🇨🇭 スイス (Switzerland)

| 指標名 | 発表時刻 | 前回 (市場予想) | 結果 | トレンド | 解説 |

| 7-9月期 四半期鉱工業生産 (前年同期比) | 16:30 | -0.1% (2.1%) | 2.4% | ⬆️ 大幅改善 | 製造業の好調: 前回から大幅なプラス成長に転じ、市場予想も上回りました。スイスの製造業部門が、医薬品や精密機械などの輸出主導で力強く回復していることを示します。 |

🇺🇸 米国 (USA)

| 指標名 | 発表時刻 | 前回 (市場予想) | 結果 | トレンド | 解説 |

| 11月 ニューヨーク連銀製造業景気指数 | 22:30 | 10.7 | 18.7 | ⬆️ 大幅改善 | 製造業の急改善: 市場予想の6.7を大きく上回り、ニューヨーク州の製造業の景況感が急速に改善していることを示しました。企業の新規受注や出荷の増加が背景にあると考えられ、景気の強さを示す結果です。 |

| 8月 建設支出 (前月比) | 24:00 | -0.1% (0.2%) | 0.2% | ➡︎ 予想通り | 建設活動の回復: 前回はマイナスでしたが、今回はプラスに転じ、市場予想通りとなりました。住宅建設や公共事業が全体として増加していることを示し、経済活動を下支えしています。 |

📋 総括 (Summary)

2025年11月17日に発表された経済指標は、国によって明暗が分かれる結果となりました。

【主要なポイント】

- 🇯🇵 日本経済の減速懸念:

- **GDPが市場予想よりは良かったものの、前回からマイナス成長(年率 -1.8%)**となり、景気後退への懸念が高まりました。

- 一方で、鉱工業生産・設備稼働率は大きく改善しており、製造業の活動は好調を維持しており、全体景気との乖離が見られます。

- 🇺🇸 米国製造業の急回復:

- ニューヨーク連銀製造業景気指数が予想を遥かに上回る大幅な改善を示し、米国経済の強さが改めて確認されました。これは、FRBの金融引き締め政策の行方にも影響を与える可能性があります。

- 🇨🇦 カナダのインフレ鈍化:

- CPIが前年同月比で前回より鈍化し、インフレ圧力が落ち着いている状況を示しました。

- 🇨🇭 スイス製造業の力強い回復:

- 鉱工業生産が前回から大きく改善し、スイス経済の堅調さを裏付けました。

全体としては、米国やスイスの製造業は好調だったのに対し、日本のGDPは低迷を示し、主要国の景況感に差が出る一日となりました。

≪評価損益≫

≪株価ヒートマップ≫

Stock-prices-heat-up

≪bitcoin≫

≪免責事項 このブログ記事は情報提供のみを目的としており、投資に関するアドバイスではありません。投資判断はご自身の責任で行ってください。

おすすめサイトまとめこちらのリンクには、それぞれアフリエイトが貼っております。ご賛同頂ける方はぜひ、アフリエイト宜しくお願い致します。 ブックマークの登録 をお願いします。

Auto Amazon Links: プロダクトが見つかりません。

人気記事