- [ ] ブックマークの登録をお願いします。

- [ ] おすすめサイトまとめこちらのリンクには、それぞれアフリエイトが貼っております。ご賛同頂ける方はぜひ、アフリエイト宜しくお願い致します。

投資初心者でビンボーリーマンの私が、お小遣いUPのためにNISA枠を使ってどの銘柄に投資しているかを毎日公開していきます。ここで、私のポートフォリオが増えていれば、少なからず長期投資を始めることで同じように資産形成が可能です。短期売買はおすすめしてませんので長期投資目線で10年、20年と頑張ってゆきましょう。将来の価値あるお小遣いの為!!

私は毎月お小遣いを節約して、できるだけ投資に回すようにしています。終身雇用の時代が終わりを迎えている今、私のような不器用な人間にとって、スキルを活かして生き残ることは簡単ではありません。しかしながら、私は決めたことを粛々と実行し、少しずつでも確実に目標に向かっていきたいと思っています。

私は楽天証券とCONECTとSBI証券の証券会社を利用していますが、投資信託の評価額を公開するだけでなく、時々配当金の連絡もしていきます。毎月19日にはお小遣いの報告を行う予定です。

《スクショを貼る。》

投資は夢や希望を持って少しずつ実践していくものだと思っています。たとえコーヒー1杯分のお金でも、気になる銘柄に投資してその成長を見守ることができるのはとても魅力的です。また、その銘柄から配当金が手に入れば、それをさらに投資をし拡大するもよし、日々の生活に使うも良し選択の自由が手に出来ます。

私のポリシーは、「夢ある貯蓄を一緒に実践すること」です。

https://www.connect-sec.co.jp/fr/?in=NKVFBGAS

CONNECTで口座開設時に「招待コード:NKVFBGAS」を入力すると、500円がもらえます。

また、cheer証券も株式への変更ができるアプリです。

簡単で且つ便利です。そして毎日クイズに答える事で米国株が手に入ります。

詳しくは、http://www.turtlefly-tys.com で「ポイント運用」を検索してみてください。

最近はSBI証券の方が色々な銘柄が買えるため、今から投資を始める人はSBI証券の方がやりやすいかもしれません。手数料も楽天とSBIは無料となっております。

しかし、私は楽天証券の使いやすさが好きです。

ただし、何よりも重要なことは、できるだけ早く投資を始め、コツコツと積み立てていくことです。

証券会社は何社保有でも構いませんので、自分に合った会社を探してみてください。

まずは口座開設!!ちょっと使ってみて比較することをお勧めします。注意点はNISA枠は一社のみということなので注意が必要です。

投資におけるタイミングを狙うための指標として、VIX指数についてお話します。

VIX指数は、S&P500指数の将来のボラティリティを予測する指標で、市場の不安定性を測ることができます。VIX指数が高いほど市場は不安定になるため、投資のタイミングを狙う上での指標として役立ちます。

また、VIX指数の値に応じて、

- 10~20⇒適正数値

- 30前後⇒警戒状態

- 40以上⇒パニック状態

ご参考までに「SMBC日興証券」さんの用語集を引用します。VIX指数とはhttps://www.smbcnikko.co.jp/terms/eng/v/E0063.html

ただし、投資には自己責任が必要であり、多くの要因によって再現性が低くなる可能性があるため、良く調べてから実施することが大切です。

今後の投資に役立てていただけると幸いです!

≪雑感≫

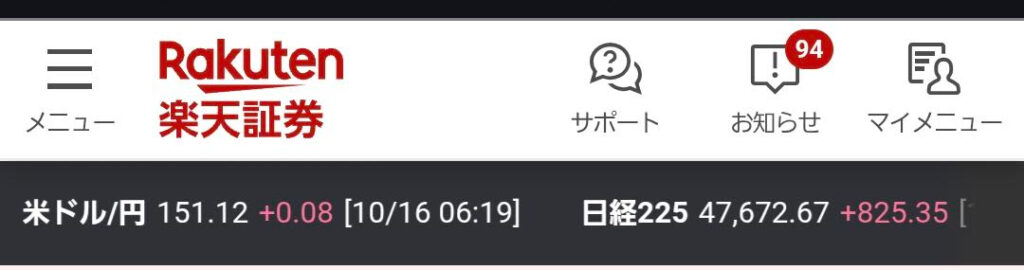

《日経平均株価 47,672.67円 +1.76% +825.3円》

《騰落銘柄数 上昇:184銘柄 下落:38銘柄 変わらず:3銘柄》

《10/16決算企業は、0社です。》

【10/16公開】私のポートフォリオ大公開!米国株の強さが光るも、前日比マイナスとなった理由とは?

いつもご覧いただきありがとうございます! 本日2025年10月16日時点の私の資産状況を、前日や前月との比較、そして昨日の経済指標の結果も踏まえて詳しく解説していきます。

昨晩の市場は少し不安定で、私の資産も影響を受けていますが、今月の資産合計には大きな要因が隠されています。

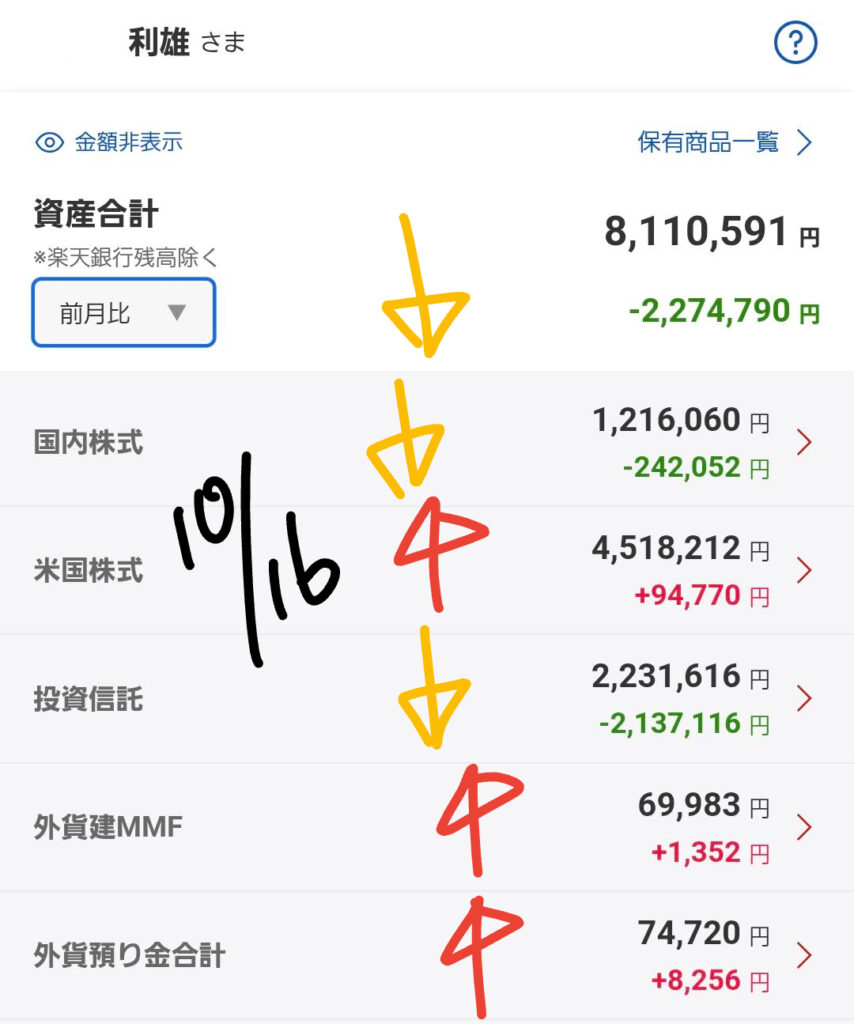

📊 10月16日(木)朝時点のポートフォリオ概要

まず、私の楽天証券の資産合計をご覧ください。

| 項目 | 資産合計 | 評価損益 |

| 合計評価額 | 8,110,591 円 | +2,033,508 円 |

現在の評価益は200万円を突破しており、長期的な視点で見れば大きく育っています!

📉 前日比で見た昨日の動き:なぜマイナスになったのか?

さて、ここが最も重要です。昨日の市場の動きによって、私の資産は全体として減少しました。

| 項目 | 資産合計 | 前日比(10/15 → 10/16) |

| 資産合計 | 8,110,591 円 | -198,625 円 🔽 |

なんと約20万円のマイナスです。その内訳を見てみましょう。

| 資産区分 | 評価額 | 前日比 |

| 国内株式 | 1,216,060 円 | 0 円 🔽 |

| 米国株式 | 4,518,212 円 | +11,581 円 🔼 |

| 投資信託 | 2,231,616 円 | -810 円 🔽 |

| 外貨建MMF | 69,983 円 | -56 円 🔽 |

| 外貨預り金合計 | 74,720 円 | -59 円 🔽 |

※楽天証券の国内株式の前日比が「0円」となっているのは、市場休場や約定タイミングのずれによる表示上の影響の可能性が高いです。

⭕️ 昨日の唯一の希望:「米国株式」が踏ん張った!

ご覧の通り、**米国株式だけが唯一プラス(+11,581円)**で踏みとどまりました!昨晩の米国経済の強い指標が、この米国株ポートフォリオを支えてくれたと見ています。

⚠️ 【重要】前月比マイナス200万円超の理由

私の資産合計は、前月比で見ると**-2,274,790円**と、200万円以上の大幅マイナスを記録しています。

実はこれ、市場の急落によるものではなく、旧NISA(少額投資非課税制度)の売却(ロールオーバー失敗など)に伴う資金移動が原因である可能性が高いです。

新しいNISA制度への移行に伴い、旧NISA口座で保有していた資産を売却し、資金を普通口座に移した(または一部使った)場合、証券口座の資産合計上は大きく減少して表示されます。つまり、これは利益を確定したことによるものであり、投資で損をしたわけではありません。

このように、「前月比」を見る際は、**ご自身の売買行動(特に利益確定や資金移動)**が大きく影響することを覚えておきましょう。私のように資産合計が大きく減っていても、それが前向きな理由である可能性もあるのです。

🌍 昨日の市場動向(10月15日)と資産への影響

昨日の資産動向を理解するために、10月15日に発表された主要な経済指標と、市場全体の動きを確認しましょう。

🇺🇸 米国経済のサプライズな強さ!

昨晩、米国から**「10月ニューヨーク連銀製造業景気指数」**が発表されました。

- 予想:-1.8

- 結果:10.7 🌟(予想を大幅に上回る!)

この結果が、米国株式を支え、私の米国株がプラスを維持した最大の要因です。米国の景況感の強さが改めて確認されました。

🇨🇳 🇯🇵 欧州の景気減速懸念

一方で、アジアや欧州からは景気減速のサインが出ています。

- 中国CPI:予想より悪化し、デフレ懸念が継続。

- 日本鉱工業生産・稼働率:予想より悪化し、製造業の活動低下が示されました。

📉 VIX指数(恐怖指数)は?

株式市場の不安心理を示すVIX指数は、高値で22.44まで上昇しました。市場の不透明感や警戒感が高まったことが、資産全体の重しとなり、特に前日比マイナス約20万円という結果に繋がったと考えられます。

📈 ドル円・日経平均は上昇

米ドル/円は151.12円と円安が進行。これを受けて、日経平均先物は**+825.35円**と大きく上昇しています。本日の国内株式市場は、米国株高と円安を好感して強く始まることが予想されます。

💡 今後の見通しとユーザーの皆様へのアドバイス

本日の市場は、日経平均の大幅高スタートが期待され、私の国内株ポートフォリオもプラスに転じることが期待されます。

✅ 私の戦略

旧NISAの売却(または資金移動)で資産合計が大きく動いたものの、市場環境としては「米国が強く、他国が弱い」という構図が継続しています。

- コア資産(米国株・優良な投資信託)はそのまま保有を継続します。日々のマイナス(約20万円)に一喜一憂せず、**長期的な評価益(+200万円超)**を重視します。

- 旧NISAの売却で得た資金は、新しいNISA枠を活用した再投資や、今後の市場調整時の押し目買いの資金として温存することを検討します。

皆様も、私の前月比の大きなマイナスを見て驚かれたかもしれませんが、資産の増減は市場の動きだけでなく、ご自身の**「ライフプランに基づいた売買」**によっても大きく変動します。

日々の価格変動に惑わされず、**「その変動の理由(市場のせいか、自分の売買のせいか)」**を分析し、ブレない投資を続けることが大切です!

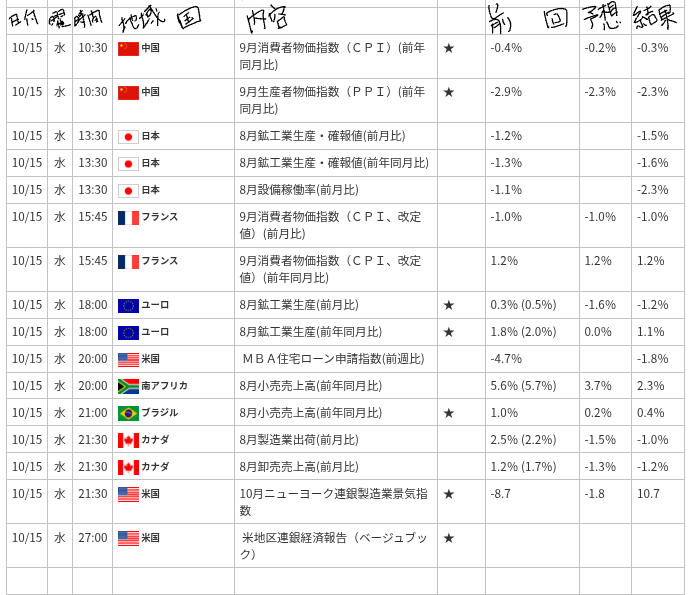

≪経済カレンダー≫

≪結果より≫

経済指標の結果詳細(2025年10月15日)

🇨🇳 中国

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| 9月消費者物価指数(CPI)(前年同月比) | 10:30 | -0.4% | -0.2% | -0.3% | 物価の変動を示すCPIは、予想の-0.2%よりも悪化し、**-0.3%**となりました。これはデフレ圧力が継続していることを示唆しています。 |

| 9月生産者物価指数(PPI)(前年同月比) | 10:30 | -2.9% | -2.3% | -2.3% | PPIは予想通り**-2.3%**で、前回の-2.9%からは改善していますが、依然としてマイナス圏です。企業の仕入れコストの低迷(需要の弱さ)が続いています。 |

🇯🇵 日本

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| 8月鉱工業生産・確報値(前月比) | 13:30 | -1.2% | -1.2% | -1.5% | 確報値は速報値(-1.2%)から下方修正され、**-1.5%**となりました。生産活動の減速が当初の想定よりも大きかったことを示します。 |

| 8月鉱工業生産(前年同月比) | 13:30 | -1.3% | -1.3% | -1.6% | 前年同月比も予想の-1.3%を下回り、**-1.6%**と悪化。製造業の活動が引き続き低調であることを示しています。 |

| 8月設備稼働率(前月比) | 13:30 | -1.1% | -1.1% | -2.3% | 設備稼働率は予想を大きく下回り**-2.3%**と急落しました。これは生産ラインの稼働が大幅に落ち込んでいることを意味し、製造業の弱い状況を裏付けています。 |

🇫🇷 フランス

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| 9月消費者物価指数(CPI、改定値)(前月比) | 15:45 | -1.0% | -1.0% | -1.0% | 予想通り**-1.0%**でした。 |

| 9月消費者物価指数(CPI、改定値)(前年同月比) | 15:45 | 1.2% | 1.2% | 1.2% | 予想通り**1.2%**でした。 |

🇪🇺 ユーロ圏

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| 8月鉱工業生産(前月比) | 18:00 | 0.3% (0.5%) | -1.6% | -1.2% | 予想の-1.6%よりは良い結果でしたが、前回からマイナスに転じ**-1.2%**と大幅に悪化しました。ユーロ圏の工業生産の勢いが失速したことを示します。 |

| 8月鉱工業生産(前年同月比) | 18:00 | 1.8% (2.0%) | 0.0% | 1.1% | 予想の0.0%よりは良い**1.1%**でしたが、前回の1.8%からは減速しています。 |

🇿🇦 南アフリカ

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| 8月小売売上高(前年同月比) | 20:00 | 5.6% (5.7%) | 3.7% | 2.3% | 予想の3.7%を大幅に下回り**2.3%**となりました。前回の高い伸びから急減速しており、個人消費の勢いが大きく鈍化したことを示しています。 |

🇧🇷 ブラジル

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| 8月小売売上高(前年同月比) | 21:00 | 1.0% | 0.2% | 0.4% | 予想の0.2%を上回り**0.4%**となりました。 |

🇨🇦 カナダ

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| 8月製造業出荷(前月比) | 21:30 | 2.5% (2.2%) | -1.5% | -1.0% | 予想の-1.5%よりは良いものの、前回(2.5%)からマイナスに転じ、**-1.0%**と大きく減少しました。製造業の出荷が落ち込んだことを示します。 |

| 8月卸売売上高(前月比) | 21:30 | 1.2% (1.7%) | -1.3% | -1.2% | 予想の-1.3%に近い**-1.2%**となりました。前回(1.2%)からマイナスに転じ、卸売活動が縮小しています。 |

🇺🇸 米国

| 指標名 | 発表時間 (JST) | 前回 | 予想 | 結果 | 解説 |

| MBA住宅ローン申請指数(前週比) | 20:00 | -4.7% | -4.7% | -1.8% | 予想(-4.7%)よりも良い**-1.8%**の減少となりました。住宅ローン申請の減少幅が縮小し、住宅市場への関心が多少持ち直した可能性を示唆します。 |

| 10月ニューヨーク連銀製造業景気指数 | 21:30 | -8.7 | -1.8 | 10.7 | 予想の-1.8を大きく上回り、10.7とプラス圏に急上昇しました。これはニューヨーク州の製造業の景況感が大幅に改善し、予想外の強い回復を示したことを意味します。 |

| 米地区連銀経済報告(ベージュブック) | 27:00 | – | – | – | 米連邦準備制度理事会(FRB)が公表する景況報告で、今後の金融政策を占う上で重要な資料となります。 |

総括

2025年10月15日の経済指標の結果は、米国製造業の予想外の強さと、アジア・欧州・カナダの景気減速・停滞の兆候が混在する内容となりました。

🚨 景気減速・停滞が顕著な地域

- 🇨🇳 中国: CPIが予想以上に悪化(-0.3%)し、デフレ懸念が継続していることが示されました。内需の弱さが依然として大きな課題です。

- 🇯🇵 日本: 鉱工業生産と設備稼働率が予想よりも悪化し、特に稼働率の低下(-2.3%)は製造業の活動が予想以上に落ち込んでいることを示唆しており、景気回復の足取りの弱さが目立ちます。

- 🇨🇦 カナダ: 製造業出荷と卸売売上高が共にマイナスに転じ、前回からの勢いが失速。景気減速のサインが出ています。

- 🇪🇺 ユーロ圏: 鉱工業生産が予想よりは良かったものの、前回からマイナス圏に転落(-1.2%)。欧州経済の失速傾向が確認されました。

- 🇿🇦 南アフリカ: 小売売上高が予想を大きく下回り、前回の高い伸びから急減速。個人消費の勢いが弱まっています。

✨ 予想外の強さを見せた米国製造業

- 🇺🇸 米国: ニューヨーク連銀製造業景気指数が10.7と、予想(-1.8)を大幅に上回るサプライズな改善を示しました。これはニューヨーク地区の製造業の景況感が、前回から大きく回復したことを示しており、米国の景気に対する楽観的な見方を強める結果となりました。

📊 全体的な流れ

世界的に見ると、アジアや欧州で製造業や物価の弱さが確認される中、米国の製造業のみが強い回復を見せました。この結果は、米国経済の相対的な強さを改めて印象付ける一方で、他の主要経済圏、特に中国と日本の景気回復の遅れとデフレ懸念が引き続き世界経済の重しとなる可能性を示しています。

≪評価損益≫

≪株価ヒートマップ≫

Stock-prices-heat-up

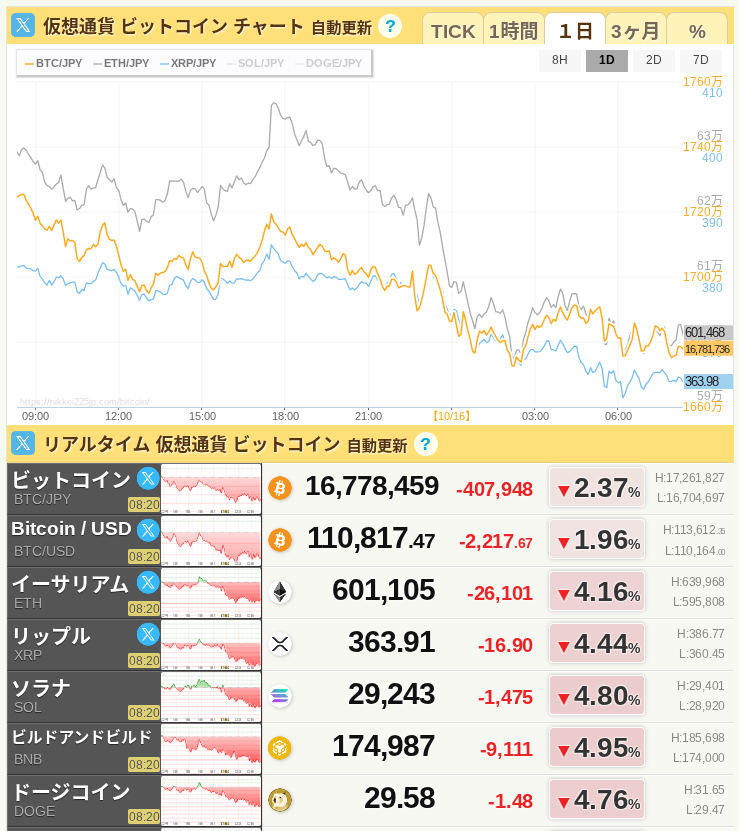

≪bitcoin≫

≪免責事項

このブログ記事は情報提供のみを目的としており、投資に関するアドバイスではありません。投資判断はご自身の責任で行ってください。

- [x] おすすめサイトまとめこちらのリンクには、それぞれアフリエイトが貼っております。ご賛同頂ける方はぜひ、アフリエイト宜しくお願い致します。

- [ ] *ブックマークの登録をお願いします。

Auto Amazon Links: プロダクトが見つかりません。

人気記事