#NISA #長期投資

■───────────────────

- 本日の主要マーケット数値(Market Data)

───────────────────■

【参照:日経/楽天/利下げ/Bloomberg】

● 国内外指数・市場の熱量とリスク

■ 本日のリアルタイム数値(2026/02/11 10:15時点)

・日経平均(先物): [ 58,110 ] 円(前日比 [ ⬆️ ] )

・騰落銘柄数(東証プライム 2/10終値): [ 値上がり:1,313 / 値下がり:247 ]

・決算企業数:休場

・NASDAQ集計: [ 23,099.17 ](前日比:[ ⬇️ -0.60% ])

ソース:Investing.com – Nasdaq Composite

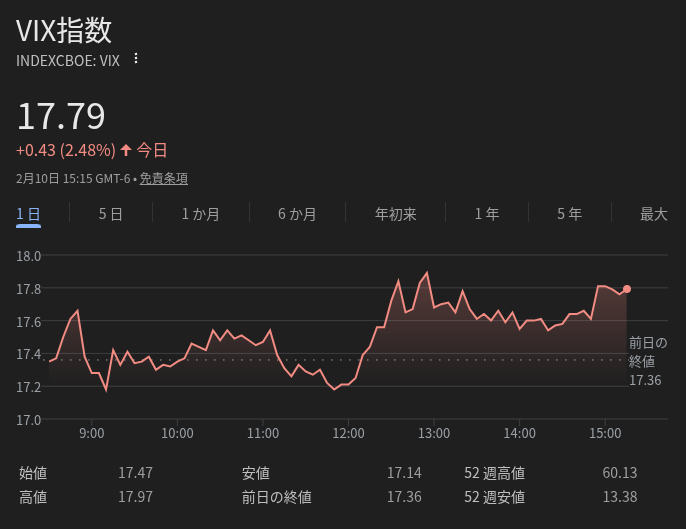

・VIX指数: [ 17.77 ](前日比:[ ⬆️ ]) ソース: VIX指数

・S&P500(先物): [ 6,684.50 ] ソース:Investing.com – S&P 500 Futures

・ドル円為替: 1ドル=[ 153.96 ] 円 ソース:Bloomberg – 円・ドル為替

■───────────────────

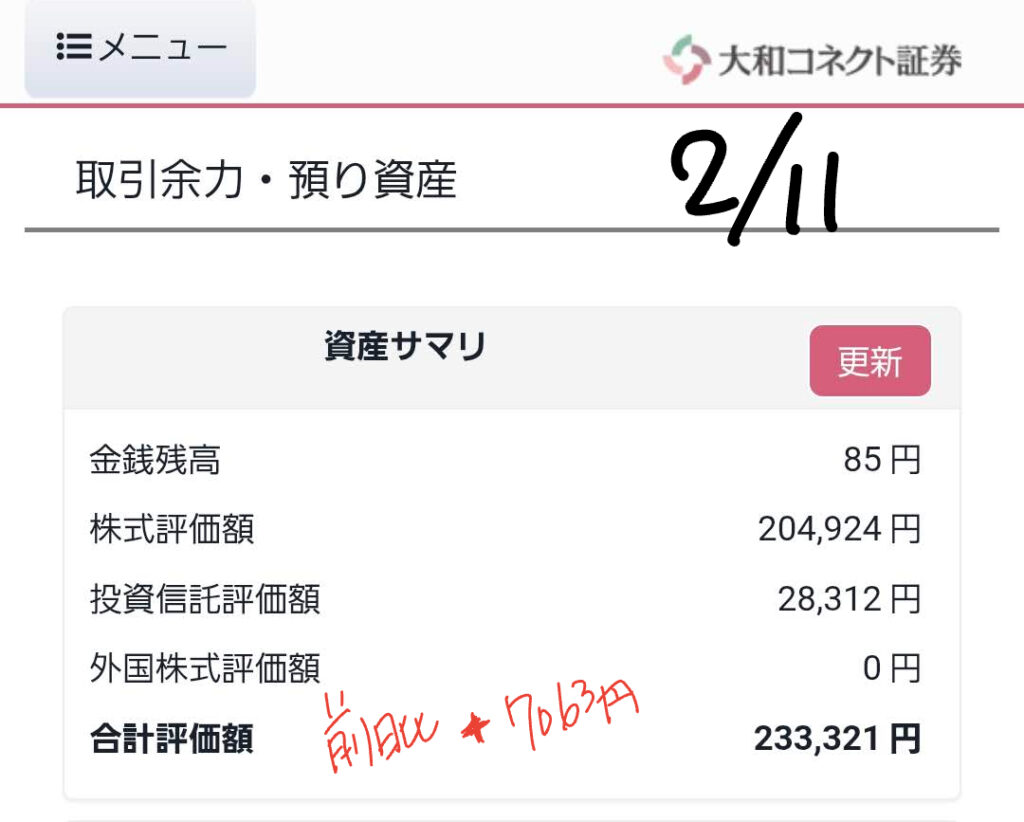

- 資産運用状況(Portfolio Strategy)

───────────────────■

1. 昨日の実績と資産推移

昨日(2月10日)の米国市場は、重要指標の発表を受けて複雑な動きとなりました。私の資産状況にもその影響が反映されています。

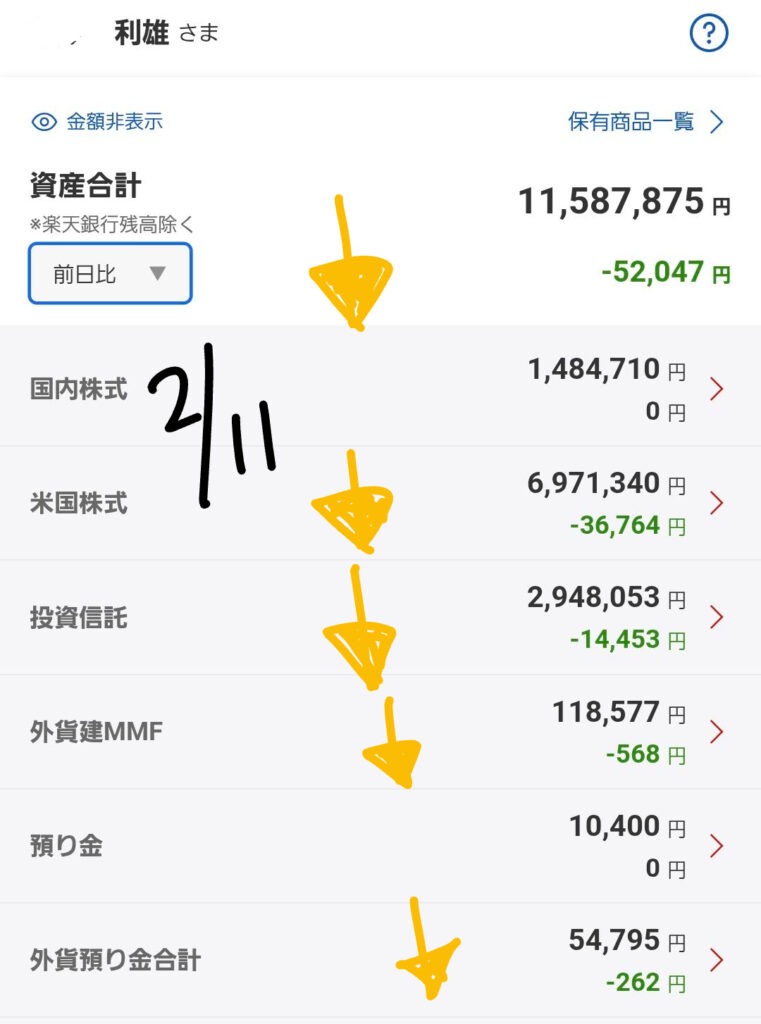

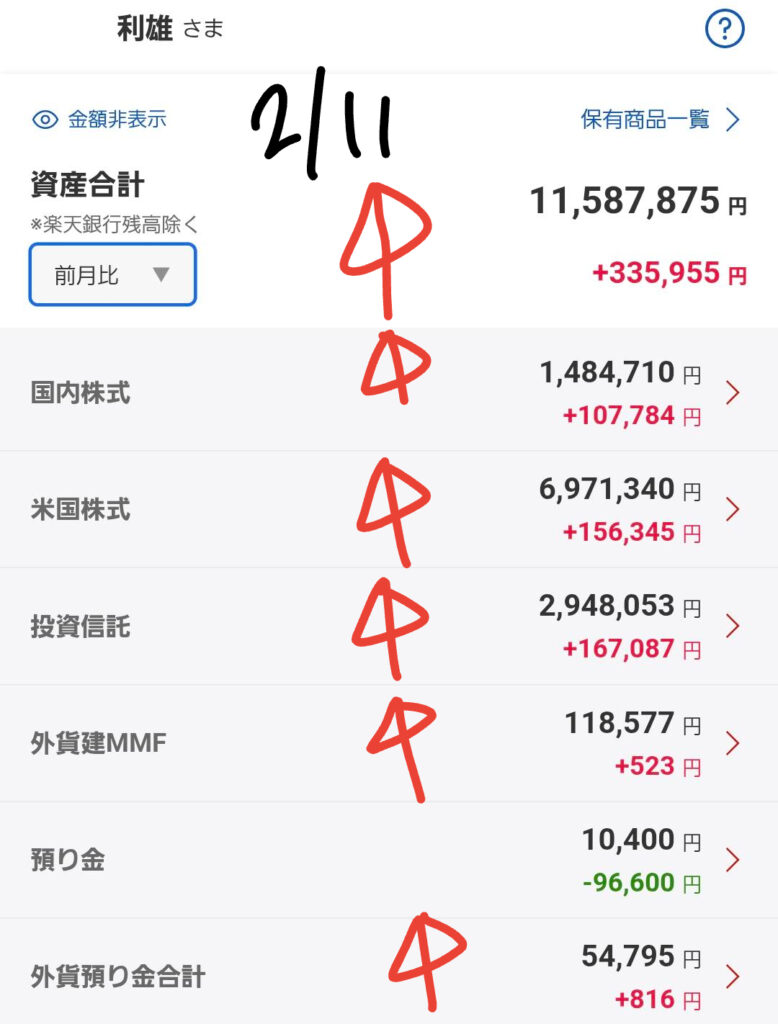

資産合計と前日比の推移

主要な証券口座における資産状況は以下の通りです。

- 楽天証券(資産合計): 11,587,875円

- 前日比:⬇️ -52,047円

カテゴリ別の詳細(楽天証券分)

- 国内株式: 1,484,710円(前日比:➡︎ 0円)

- 米国株式: 6,971,340円(前日比:⬇️ -36,764円)

- 投資信託: 2,948,053円(前日比:⬇️ -14,453円)

昨日は米国株を中心に調整が入り、ポートフォリオ全体ではわずかにマイナスとなりました。しかし、前月比で見ると約33万円のプラスを維持しており、長期的な上昇トレンドの中にあります。

2. 経済指標の結果と相場への影響

昨日発表された重要な経済指標が、今後の運用にどう関わってくるかを分析します。

米国の消費マインドに陰り

- 12月小売売上高: ⬇️ 0.0%(予想 0.4%)

- 12月小売売上高(除自動車): ⬇️ 0.0%(予想 0.4%)

米国経済の柱である個人消費が「横ばい」となったことは、市場に驚きを与えました。これまでは「強い米国経済」を背景とした株高でしたが、今後は景気減速(ソフトランディング)への懸念が強まる可能性があります。

インフレ圧力の緩和

- 10-12月期雇用コスト指数: ⬇️ 0.7%(前回 0.8%)

一方で、賃金インフレの指標となる雇用コスト指数は低下しており、FRBによる利下げ期待を支える要因となります。

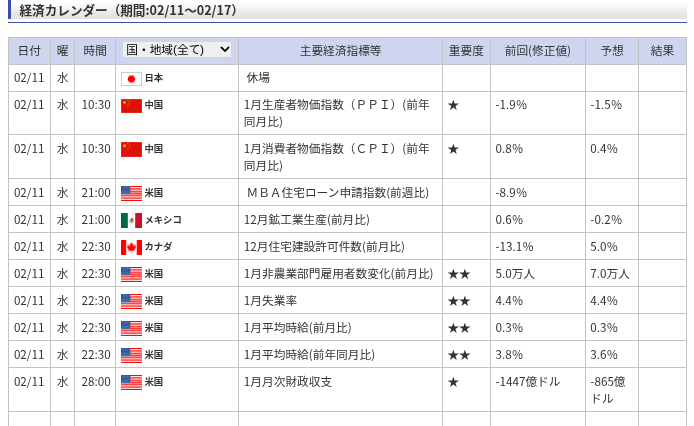

3. 本日(2月11日)以降の見通し

本日、日本市場は「建国記念の日」で休場ですが、夜には非常に重要な米国指標が控えています。

注目すべき経済イベント

- 米 1月非農業部門雇用者数変化: 予想 7.0万人(前回 5.0万人)

- 米 1月失業率: 予想 4.4%(前回 4.4%)

- 米 1月平均時給(前年同月比): 予想 3.6%(前回 3.8%)

本日の雇用統計関連の数字が予想(7.0万人)を上回るか下回るかで、ドルの方向性が決まります。

私の運用スタンス

現在の米ドル/円は 154.47円 前後で推移しています。米国の消費が鈍化し、利下げ期待が高まれば、ドル安・円高方向に進むリスクがあります。

私のポートフォリオは米国株への配分が大きいため、円高は評価額を押し下げる要因になります。しかし、雇用コストの低下は株価にはプラスに働く側面もあるため、過度に楽観視せず、時間分散を効かせた積立投資を継続していく方針です。

まとめ

昨日の米国指標は、経済の勢いが一服したことを示唆する内容でした。 短期的には資産額の上下がありますが、評価損益は依然として +298万円超 と堅調です。今後も日々のデータを誠実に読み解きながら、着実な資産形成を目指してまいります。

投資は自己責任となりますが、私のリアルな数字が皆様の判断の一助となれば幸いです。

■───────────────────

- 3男児の父親の相場眼(Analysis)

───────────────────■

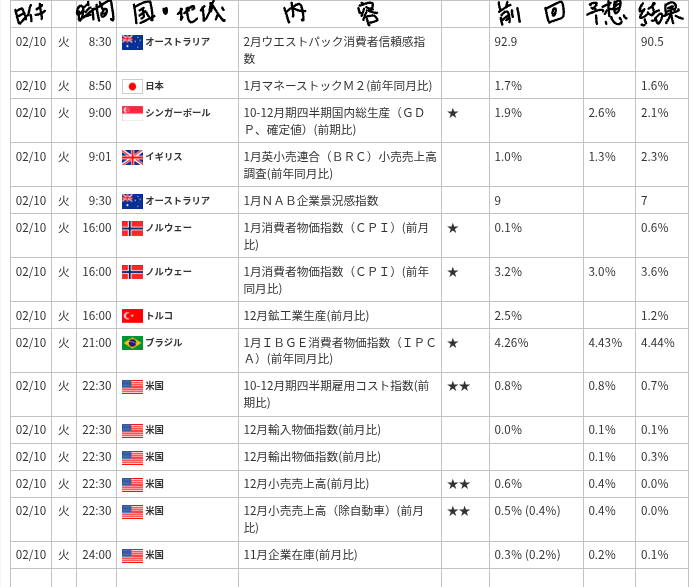

● 経済

● 結果

🇦🇺 オーストラリア

消費者マインドと企業景況感の双方が低下しており、内需の弱さが懸念される結果となりました。

- 2月ウエストパック消費者信頼感指数: ⬇️ 90.5(前回 92.9)

- 1月NAB企業景況感指数: ⬇️ 7(前回 9)

解説: 消費者心理が悪化しており、先行きの不透明感から支出を控える傾向が強まっています。企業側もこれまでの勢いが鈍化しており、豪ドルの重石となる可能性があります。

🇯🇵 日本

- 1月マネーストックM2(前年同月比): ⬇️ 1.6%(前回 1.7%)

解説: 世の中に出回っているお金の供給量(M2)の伸びがわずかに鈍化しました。経済活動が爆発的に拡大している兆候は見られず、安定した低成長・低インフレ環境が続いていることを示唆しています。

🇸🇬 シンガポール

- 10-12月期四半期国内総生産(GDP・確定値/前期比): ⬆️ 2.1%(予想 2.6% / 前回 1.9%)

解説: 前回値からは改善(⬆️)したものの、市場予想には届きませんでした。アジアの貿易拠点として底堅さは見せているものの、世界的な需要減退の影響を完全には払拭できていない状況です。

🇬🇧 イギリス

- 1月英小売連合(BRC)小売売上高調査(前年同月比): ⬆️ 2.3%(予想 1.3% / 前回 1.0%)

解説: 予想を大きく上回る強い数字となりました。物価高の中でも消費が非常に堅調であることを示しており、イングランド銀行(英中銀)が利下げを急がない、あるいは引き締めを継続するとの観測を強める内容です。

🇳🇴 ノルウェー

- 1月消費者物価指数(CPI/前月比): ⬆️ 0.6%(前回 0.1%)

- 1月消費者物価指数(CPI/前年同月比): ⬆️ 3.6%(予想 3.0% / 前回 3.2%)

解説: インフレ率が予想を上回り再加速しています。特に前年比で3.6%まで上昇したことで、通貨クローネの金利先高観が強まる結果となりました。

🇹🇷 トルコ

- 12月鉱工業生産(前月比): ⬇️ 1.2%(前回 2.5%)

解説: 前回の好調から一転、生産活動が鈍化しました。高インフレと高金利政策の影響が、実体経済の製造現場に波及し始めている可能性を示しています。

🇧🇷 ブラジル

- 1月IBGE消費者物価指数(IPCA/前年同月比): ⬆️ 4.44%(予想 4.43% / 前回 4.26%)

解説: インフレ圧力が根強く、ターゲットレンジの上限付近で推移しています。利下げサイクルにあるブラジル中銀にとって、ブレーキを踏まざるを得ない警戒すべき数字です。

🇺🇸 米国

今回の最重要指標である小売売上高が振るわない結果となりました。

- 12月小売売上高(前月比): ⬇️ 0.0%(予想 0.4% / 前回 0.6%)

- 12月小売売上高(除自動車/前月比): ⬇️ 0.0%(予想 0.4% / 前回 0.5%)

- 10-12月期四半期雇用コスト指数: ⬇️ 0.7%(予想 0.8% / 前回 0.8%)

- 12月輸入物価指数: ➡︎ 0.1%(予想 0.1% / 前回 0.0%)

- 12月輸出物価指数: ⬆️ 0.3%(予想 0.1%)

- 11月企業在庫: ⬇️ 0.1%(予想 0.2% / 前回 0.3%)

解説: 12月の小売売上高が「横ばい(0.0%)」となり、米国の個人消費に陰りが見えてきました。また、雇用コスト指数も低下しており、賃金上昇に伴うインフレ圧力は緩和傾向にあります。これらを受けて、市場ではFRBの利下げ期待がやや高まる方向(ドル売り要因)に反応しやすい内容です。

📌 総括

2月10日の指標結果を一言で言えば、**「米国の消費失速と、欧州(英・ノルウェー)のしつこいインフレ」**の対比が鮮明になった一日でした。

- ドルの軟調懸念: 米国の小売売上高が予想を大きく下回ったことで、景気後退懸念が意識されます。

- ポンドの強含み: イギリスの小売が絶好調であり、ドル安・ポンド高の推移が予測されます。

- オセアニアの弱さ: 豪州の指標が軒並み弱く、資源国通貨には逆風です。

次は、これらの結果を受けた**「為替相場(ドル円など)への具体的な影響予測」**についてまとめましょうか?

■───────────────────

- 継続の誓い(Investment Rules)

───────────────────■

・コア戦略:10〜20年スパンの長期・分散・積立。

・自分ルール:暴落時こそ「株のバーゲンセール」と捉えて動じない。

・日々の節約の継続。副業の効果の醸成

━━━━━━━━━━━━━━━━━━━━

■ おすすめサービス(PR)

・CONNECT:招待コード【NKVFBGAS】

https://www.connect-sec.co.jp/fr/?in=NKVFBGAS

■ 免責事項

本記事は情報提供を目的としており、投資助言ではありません。投資判断はご自身の責任でお願いします。

━━━━━━━━━━━━━━━━━━━━

Auto Amazon Links: プロダクトが見つかりません。

コメント